Với không ít Công ty chứng khoán, hoạt động cho vay là nguồn lợi nhuận chủ chốt khi mà hoạt động môi giới, tự doanh thua lỗ.

Năm 2021 ghi nhận sự bùng nổ của thị trường chứng khoán Việt Nam cả về điểm số lẫn thanh khoản với giá trị giao dịch bình quân mỗi phiên lên tới đơn vị "tỷ đô".

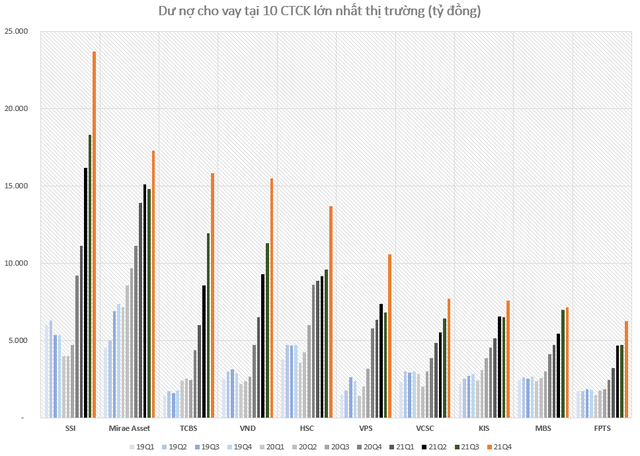

Sự cải thiện về thanh khoản thời gian qua ít nhiều có đóng góp từ dòng tiền margin. Theo số liệu tính tới cuối năm 2021, dư nợ cho vay của các Công ty chứng khoán vào khoảng 193.000 tỷ đồng (~8,4 tỷ USD) và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm dư nợ từ cho vay 3 bên, con số thực tế có thể lên tới hơn 200.000 tỷ đồng.

Trong số 193.000 tỷ đồng dư nợ cho vay có khoảng gần 180.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán. So với cuối năm 2020, dư nợ margin trên toàn thị trường tăng thêm khoảng 100.000 tỷ đồng.

Với hoạt động cho vay margin tăng mạnh, Công ty chứng khoán là đối tượng hưởng lợi nhất khi hàng loạt Công ty đã báo lãi lớn từ hoạt động cho vay.

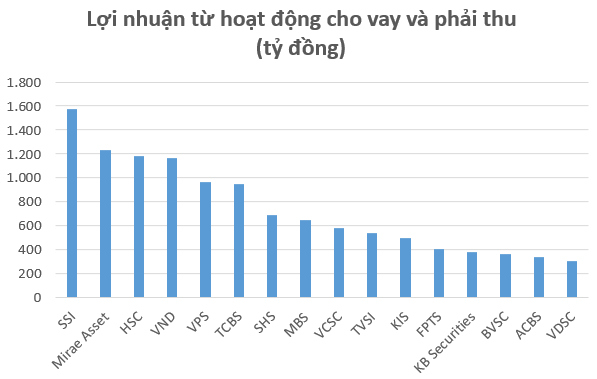

Ước tính của chúng tôi, hoạt động cho vay đã mang về cho các Công ty chứng khoán khoảng 14.500 tỷ đồng lợi nhuận trong năm 2021, gấp 2,2 lần so với năm trước đó (lãi khoảng 6.700 tỷ đồng từ cho vay trong năm 2020).

Trong đó, SSI ghi nhận 1.571 tỷ đồng lợi nhuận từ hoạt động cho vay và phải thu, gấp gần 3 lần năm trước và SSI cũng là Công ty chứng khoán có lãi lớn nhất thị trường từ hoạt động cho vay và phải thu. Năm qua, SSI đã lấy lại vị thế số 1 về hoạt động cho vay trên thị trường khi dư nợ cho vay vào cuối năm 2021 lên tới hơn 23.000 tỷ đồng (hơn 1 tỷ USD), bỏ xa đối thủ xếp sau là Mirae Asset với hơn 17.000 tỷ đồng.

Mirae Asset với dư nợ cho vay lớn thứ 2 thị trường cũng có lợi nhuận từ hoạt động cho vay khá lớn, lên tới 1.231 tỷ đồng.

Trong khi đó, TCBS dù có dư nợ cho vay lớn thứ 3 thị trường với 15.852 tỷ đồng vào cuối năm 2021, tuy nhiên lợi nhuận thu được từ hoạt động này chỉ đạt 942 tỷ đồng, thấp hơn so với lợi nhuận cho vay của HSC là 1.179 tỷ đồng, dù dư nợ cho vay của HSC vào cuối năm 2021 chỉ là 13.690 tỷ đồng.

Ngoài SSI, Mirae Asset, HSC, còn có VNDirect cũng là Công ty chứng khoán lợi nhuận từ cho vay, phải thu trong năm 2021 trên 1.000 tỷ đồng, đạt 1.167 tỷ đồng.

Nhìn chung, hoạt động cho vay margin mang lại lợi nhuận ổn định, bền vững cho các Công ty chứng khoán. Thậm chí, với một số Công ty chứng khoán không có hoạt động tự doanh thì cho vay margin là nguồn lợi nhuận chính khi mà hoạt động môi giới lãi rất mỏng, thậm chí thua lỗ, trong khi hoạt động tự doanh khá "phập phù".

Nổi bật trong số các Công ty chứng khoán sống chủ yếu nhờ việc cho vay phải kể đến VPS khi hoạt động tự doanh thua lỗ, trong khi lãi từ môi giới gần như không đáng kể. Tuy vậy, VPS vẫn lãi sau thuế 796 tỷ đồng trong năm 2021 (công ty mẹ), trong đó riêng lãi từ cho vay và phải thu lên tới 964 tỷ đồng.

Một trường hợp điển hình khác là Chứng khoán Pinetree khi có lãi hơn 25 tỷ đồng trong năm 2021, trong đó riêng lãi từ hoạt động cho vay, phải thu lên tới 89 tỷ đồng. Pinetree hiện áp dụng chính sách miễn phí giao dịch trọn đời nên hoạt động môi giới không có lãi, thậm chí lỗ 37 tỷ đồng trong năm 2021. Công ty cũng không có hoạt động tự doanh. Nguồn lợi nhuân của Pinetree phần lớn đến từ cho vay margin nhờ lợi thế nguồn vốn giá rẻ từ tập đoàn mẹ Hanwha.

Có thể thấy, hoạt động cho vay margin đang mang lại lợi nhuận một cách ổn định, bền vững cho các Công ty chứng khoán. Do đó, việc đẩy nhanh quá trình tăng vốn là điều kiện tiên quyết để giữ vững lợi thế cạnh tranh, gia tăng lợi nhuận khi mà không ít Công ty chứng khoán đã gần kịch room cho vay vào cuối năm 2021.

Theo Doanh nghiệp & Tiếp thị

Comments powered by CComment